● Die Investmentwelt ist in Gefahr, in einen „geoökonomischen“ Konflikt zwischen den wichtigsten Wirtschaftsblöcken der Welt geraten zu müssen

● Es gibt mehrere Kanäle, über die internationale Investitionen getätigt werden können, einschließlich der Untersuchung der Regierung zu Inlandsinvestitionen und Währungsinterventionen

Der neue Präsident war natürlich Joe Biden im Jahr 2021 und nicht Donald Trump im Jahr 2017. Obwohl Biden nicht die bombastische und launische Art seines Vorgängers besitzt, gibt es unter Experten kaum Zweifel, dass der neue Präsident eine protektionistische Agenda mit China verfolgen wird als Hauptziel.

Biden und seine Beamten haben die Linie bereits in vielen Erklärungen und Dokumenten dargelegt. Dies war beispielsweise ein zentrales Thema in der ersten großen außenpolitischen Erklärung des neuen Präsidenten. Im US-Außenministerium sagte er, die USA würden „direkt die Herausforderungen angehen, denen sich unser Wohlstand, unsere Sicherheit und unsere demokratischen Werte unseres ernsthaftesten Rivalen China gegenübersehen“. Er fuhr fort: „Wir werden den wirtschaftlichen Missbrauch Chinas erleben; gegen seine aggressiven, zwingenden Maßnahmen zur Abwehr des chinesischen Angriffs auf Menschenrechte, geistiges Eigentum und globale Regierungsführung. ”

Die Frage, vor der die Investmentwelt und insbesondere die Pensionsfonds stehen, ist, inwieweit sie in das Kreuzfeuer zwischen den beiden größten Volkswirtschaften der Welt und vielleicht auch in Europa geraten werden. Schließlich bewegt sich die Welt in eine Ära dessen, was Christian Bluth, der Autor eines kürzlich erschienenen Buches zu diesem Thema, „Geoökonomie“ nennt. Er definiert diesen Ansatz als „wirtschaftliche Verfolgung geostrategischer Ziele“.

Mit anderen Worten, Regierungen führen zunehmend einen strategischen Kampf im wirtschaftlichen Bereich gegen ihre Gegner. Dies schließt Aktienmärkte mit Auswirkungen auf Indizes und börsennotierte Ergebnisse (ETFs) ein. Es umfasst auch Bereiche wie Unternehmensakquisitionen, Immobilien, Private Equity und Währungen. Einige der bisher getroffenen Maßnahmen sind hauptsächlich von symbolischer Bedeutung, während andere wahrscheinlich einen wesentlichen Effekt haben.

Natürlich spielt auch Europa in diesem Konflikt eine Rolle. Wie wir später sehen werden, ist die Reaktion auf Chinas Aufstieg stärker fragmentiert als die der USA. Das Aufkommen der Regierung Biden mit ihrem multilateralen Ansatz könnte in der Tat zusätzliche Herausforderungen für Europa darstellen.

Der beste Ausgangspunkt ist ein Blick auf die Maßnahmen, die die Trump-Administration im Investitionsbereich ergreift. Dies ist insbesondere deshalb so, weil solche Maßnahmen in den letzten Tagen der Präsidentschaft von Donald Trump in die Höhe geschossen wurden, obwohl sie aufgrund des verständlichen Fokus auf die neue Regierung von Biden relativ wenig Beachtung gefunden haben. Es wird dann möglich sein, die wahrscheinliche Flugbahn unter Biden zu betrachten, bevor die Situation in Europa betrachtet wird.

US-Pensionsfonds sind seit einiger Zeit direkt in den geoökonomischen Konflikt zwischen den USA und China verwickelt. Im März letzten Jahres hatte beispielsweise das kalifornische Altersversorgungssystem für öffentliche Angestellte (CalPERS) mit Bedenken des US-amerikanischen Nationalen Sicherheitsberaters Robert O’Brien über angebliche Investitionen in chinesische Militärunternehmen zu kämpfen.

CalPERS hat bestritten, gegen Regeln verstoßen zu haben. Dann, im August, trat der in China geborene und aufgewachsene Chief Investment Officer des Fonds, Ben Meng, abrupt zurück. Er wurde beschuldigt, seine eigenen Investitionen nicht öffentlich angekündigt zu haben, aber er wurde auch von republikanischen Vertretern beschuldigt, ein Instrument der chinesischen Regierung zu sein. Mix bestritt beide Anklagen. (Siehe Brief aus den USA: Alle Augen auf CalPERS als CIO aufhören. IPE, Oktober 2020).

Im vergangenen Jahr verabschiedete der Senat ein doppeltes Gesetz, das chinesische Unternehmen von den US-Börsen entfernen würde, sofern ihre Prüfungen nicht von den US-Aufsichtsbehörden geprüft würden (Schreiben der USA: Politics That Forces Sales, IPE Juli / August 2020).

In der Zwischenzeit hat ein anderer öffentlicher Pensionsfonds, das Federal Retirement Investment Board, die Entscheidung, einen Teil der Investitionen in seinen Sparplan zu ändern, in einen Index umgewandelt, der eine Beteiligung an chinesischen Unternehmen enthält. Einige Monate zuvor hatte der Fonds die Behauptungen der Trump-Regierung zurückgewiesen, dass der geplante Schritt die nationale Sicherheit der USA beeinträchtigen würde. Es kehrte jedoch den Kurs um, nachdem es vom Weißen Haus stark unter Druck gesetzt worden war.

Wenn überhaupt, hat sich der Unmut der US-Regierung gegen chinesische Investitionen in der Dämmerungsperiode der Trump-Regierung beschleunigt. Am 12. November – nach dem Wahlsieg von Joe Biden, aber vor seinem Eintritt bis zum 20. Januar 2021 – erließ die Trump-Administration die Executive Order 13959. Es verbietet allen US-amerikanischen Investoren, institutionellen und Privatanlegern, in eine Liste von 31 Unternehmen zu investieren, die sie als „kommunistisch“ bezeichnet haben. Chinesische Militärunternehmen “.

Die ursprüngliche Liste umfasste China Mobile, China Telecom und Huawei. Weitere Unternehmen wurden am 3. Dezember und 14. Januar hinzugefügt. Die Bestellung hatte offensichtlich Auswirkungen auf die Börsenindizes, mit Lieferanten wie FTSE Russell, MSCI und S & P. ihre Indizes entsprechend zu ändern.

Darüber hinaus gibt die New Yorker Börse am 6. Januar ihre Absicht bekannt, drei chinesische Emittenten gemäß der US-Treasury-Richtlinie zur Executive Order 13959 zu dekotieren. Dies schließt die US-Einzahlungsbelege von China Mobile, China Telecom und China Unicom ein.

Obwohl die US-schwarze Liste länger geworden ist und einige große chinesische Namen enthält, ist es auch bemerkenswert, dass einige wichtige chinesische Unternehmen bisher nicht in diese Liste aufgenommen wurden. Dazu gehören Alibaba, Baidu und Tencent.

Trotz der erweiterten Liste verbotener chinesischer Anlagen kann argumentiert werden, dass die Auswirkungen aus Sicht der Pensionsfonds begrenzt sein werden. Anthony Randazzo, Exekutivdirektor des Equable Institute in New York, einer auf rentenpolitische Lösungen spezialisierten Doppel-Denkfabrik, argumentiert, dass die Auswirkungen eher symbolischer als praktischer Natur sein dürften.

Er weist zunächst darauf hin, dass öffentliche US-Pensionsfonds normalerweise nur einen relativ kleinen Teil in ausländische Aktien investiert haben, von denen chinesische Aktien einen kleinen Teil ausmachen. „Die 50 staatlichen US-amerikanischen Pensionsfonds hatten im vergangenen Jahr nur 13% ihres Vermögens in globalen Aktien“, sagt er. Selbst in Bezug auf den ETF-Besitz sei es für Pensionsfonds relativ einfach, ihre Anteile anzupassen, um von Fahrzeugen mit einer verbotenen chinesischen Komponente zu wechseln.

Randazzo sagt jedoch, dass die Auswirkungen erhebliche Auswirkungen auf die Einschränkung des Zugangs chinesischer Unternehmen zu den Weltmärkten haben werden. Dies wird auch diejenigen betreffen, die in Telekommunikations-ETFs investieren, da der Sektor von US-Maßnahmen besonders stark betroffen ist.

Wie auch immer, obwohl die direkten Auswirkungen auf US-Pensionsfonds begrenzt sein mögen, gibt es auch wichtige indirekte Konsequenzen der politischen Bewegungen der USA gegenüber chinesischen Investitionen. Einer der wichtigsten Kanäle ist der Ausschuss für Auslandsinvestitionen in den Vereinigten Staaten (CIFIUS). Obwohl dieser Rahmen bereits 1975 von Präsident Gerald Ford eingeführt wurde, wurde er seitdem erheblich geschärft. Dies beinhaltete insbesondere das von Trump im Jahr 2018 unterzeichnete Gesetz zur Modernisierung des Auslandsinvestitionsrisikos (FIRRMA). Dies hat dem Präsidenten umfangreiche neue Befugnisse zur Untersuchung ausländischer Direktinvestitionen in den USA verliehen. Es enthält Immobilien und Private Equity sowie öffentliche Aktien.

Alle für diesen Artikel befragten Experten sind sich einig, dass die Regierung Biden zumindest wahrscheinlich Trumps harte Linie gegen chinesische Investitionen beibehalten wird. Im Moment wird noch genau entschieden, welcher Kurs zu folgen ist, aber es gibt bereits einige Hinweise. Janet Yellen, die neue Finanzministerin, hat beispielsweise versprochen, eine harte Linie gegen Währungsmanipulationen zu verfolgen. Dies ebnet den Weg für den Einsatz von Währungsmaßnahmen als weiteren Kanal für mögliche geoökonomische Konflikte.

Obwohl allgemein anerkannt wird, dass Biden eine protektionistische Haltung beibehalten wird, bedeutet dies nicht, dass er derselbe sein wird. Abgesehen von dem offensichtlichen Unterschied im Ton ist man sich einig, dass er einen multilateralen Ansatz verfolgen wird. Dies bedeutet, sowohl mit Verbündeten als auch über multilaterale Institutionen wie die Welthandelsorganisation (WTO) zusammenzuarbeiten.

Cora Jungbluth, Synologin und Expertin für grenzüberschreitende Investitionen bei der Bertelsmann Stiftung, einer deutschen Denkfabrik, sagt: „Nach dem, was ich bisher gesehen habe, denke ich nicht, dass es sich völlig von dem unterscheiden wird, was die Trump-Administration ist tun. Natürlich wird der Ton diplomatischer sein und Biden wird sich mehr auf Partner und gleichgesinnte Länder verlassen. ”

Der multilaterale US-Ansatz stellt Europa jedoch in gewisser Weise vor größere Herausforderungen. Sie kann sich nicht länger zurücklehnen und beobachten, wie die USA einseitig handeln, um China in Schach zu halten. Christian Bluth weist darauf hin, dass es in gewisser Weise mehr Herausforderungen für Europa schafft, da es selbst aktiver sein muss.

In Bezug auf die EU selbst steht sie vor vielen Herausforderungen in Bezug auf China. Erstens hat sie kürzlich ein umfassendes Investitionsabkommen mit Peking unterzeichnet, um ihre eigene regionale Wirtschaftspolitik gegenüber China fortzusetzen.

Gleichzeitig intensivieren einige EU-Länder ihre eigenen internen Überprüfungsprozesse gegen chinesische Investitionen. In der EU gibt es diesbezüglich keine Einheitlichkeit. Einige haben nicht einmal Screening-Verfahren, obwohl es in der gesamten EU eine gewisse Zusammenarbeit gibt. „Es ist wirklich fragmentiert“, sagt Jungbluth.

Sie weist darauf hin, dass sich der Screening-Prozess in Deutschland in den letzten Jahren mehrfach intensiviert hat. Zum Beispiel wurde der Schwellenwert für die Auswahl von denen gesenkt, die einen Anteil von 25% bis 10% übernehmen. Dazu gehören auch die physische Infrastruktur und Investitionen in vielen Schlüsselsektoren. Das Screening liegt in der Zuständigkeit des Bundesministeriums für Wirtschaft und Energie und erfolgt nach der Außenwirtschaftsverordnung des Außenwirtschaftsgesetzes.

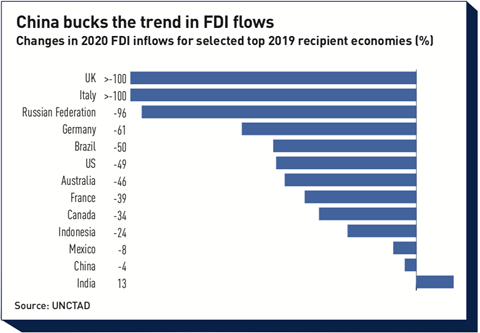

Trotz des Potenzials für größere Konflikte ist es wichtig zu betonen, dass die Dinge noch nicht außer Kontrolle geraten sind. Zur Veranschaulichung: Chi Lo, Senior Stratege für Greater China von BNP Paribas Laut Asset Management stieg der Zufluss ausländischer Direktwährungen nach China im vergangenen Jahr um 4%, obwohl die weltweiten ausländischen Direktinvestitionen insgesamt um 42% zurückgingen (siehe Abbildung). „Bisher haben wir keine systematischen negativen Auswirkungen auf chinesische Investitionen im Rahmen der hawkischen US-Politik gesehen“, sagte er.

Dennoch befinden sich Eigentümer und Anleger von Vermögenswerten im Allgemeinen in einer schwierigen Lage. In einen möglicherweise eskalierenden geoökonomischen Konflikt verwickelt, an dem die drei größten Wirtschaftsblöcke der Welt beteiligt sind, ist ein problematischer Ort.

Schöpfer. Hipster-freundlicher Unternehmer. Student. Freundlicher Analyst. Professioneller Schriftsteller. Zombie-Guru. Amateur-Web-Nerd.

+ There are no comments

Add yours